マンションの相続税評価に関して、具体的な計算方法を事例とともに解説します。またマンションの相続税を減らすための方法や、注意すべきポイントについても解説します。

マンションに相続税はかかる?

相続人が基礎控除額以上の財産を相続する場合、相続税が発生します。基礎控除額の計算式は以下のとおりです。

3,000万円+(600万円×法定相続人の数)

例えば、母親が亡くなり法定相続人が父親・自分・弟・妹の4人の場合、相続税の基礎控除額は「3,000万円+(600万円×法定相続人4人)=5,400万円」となり、相続したマンションの評価額が5,400万円を下回っていれば相続税は発生しません。

ただし相続税の計算対象となるのはマンションだけではなく、被相続人が所有していた現金や株式、加入していた生命保険などもすべて対象となります。

そのため、仮にマンションの相続税評価額が基礎控除額以下で「自分はマンションだけを相続して他の遺産を相続しない」というケースでも、遺産の総額によっては相続税が発生する可能性があることに注意しましょう。

マンションの相続税評価額(建物)の計算方法

相続税評価額とは「被相続人から相続人が相続する財産を、不動産・株式・保険金・土地など財産の種類によって国税庁が定めたルールにより超過した金額」のことです。

マンションの場合は「建物部分の相続税評価額」と「土地部分の相続税評価額」の2種類があり、それぞれ計算して合算した金額がマンションの相続税評価額になります。

建物部分の相続税評価額に関しては、基本的に固定資産税の評価額と同じです。一般的には建物購入価格の約7割程度ですが、毎年送られてくる「固定資産税課税明細書」に記載されている金額を確認するのが確実でしょう。

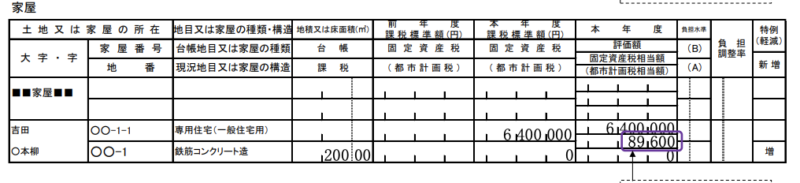

【建物の相続税評価額の見方】

上記画像の、評価額というところが建物の相続税評価額になります。住んでいる地方自治体によって若干表記は異なるので、必ず「固定資産税課税明細」は1度目を通して確認しておきましょう。

マンションの相続税評価額(土地・敷地)の計算方法

マンションの土地・敷地部分の相続税評価額については「路線価方式」もしくは「倍率方式」といういずれかの方法に基づいて、金額を計算することになります。

このうち一般的に用いられるのは路線価方式です。相続対象となるマンションが郊外にあり、路線価がないという場合のみ「倍率方式」を使ってマンション全体の土地評価額を計算します。

ここではそれぞれの方式の計算方法と、実際に例を用いながら相続税評価額をどのように計算すればよいのか解説していきます。

路線価方式の場合

マンションの土地・敷地の相続税評価額は、まず「マンションの敷地全体の評価額」を計算してから「敷地権の相続税評価額」を計算します。

マンション全体の敷地の相続税評価額計算方法

マンション敷地全体の土地・敷地面積×前面道路の相続税路線価=相続税評価額

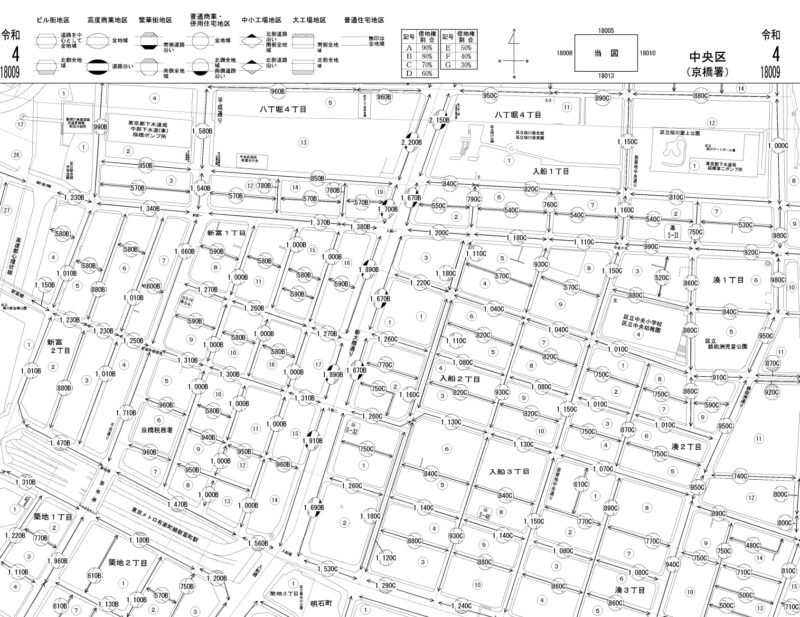

路線価は国税庁の「財産評価基準書路線価図・評価倍率表」というサイトで確認できます。

参考:国税庁WEBサイト「財産評価基準書路線価図・評価倍率表」

マンション全体の相続税評価額を計算したら、それに敷地権割合を乗じることで敷地権の相続税評価額の算出が可能です。なお敷地権割合とは所有している土地の共有持分割合のことで、「登記簿謄本」で確認できます。

敷地権の相続税評価額計算方法

マンション全体の敷地の相続税評価額×敷地権割合

それでは路線価方式に基づき「被相続人が自宅として長年利用していたマンション」を相続する場合と仮定して、実際に相続税評価額を計算してみましょう。

被相続人が自宅として長年利用していたマンションを相続する場合と仮定

- 建物部分の固定資産税評価額:5,000万円

- マンション全体の土地・敷地面積:5000㎡

- マンションの路線価:80万円

- 持分割合:5,000,000分の4,000

上記マンションの相続税評価額計算式

- マンション全体の土地・敷地の相続税評価額

5000㎡×80万円=40億円 - 住戸あたりの相続税評価額

40億円×4,000(持分割合)÷5,000,000=320万円 - 相続税評価額の合計

5,000万円(建物)+320万円(土地・敷地)=5,320万円

倍率方式の場合

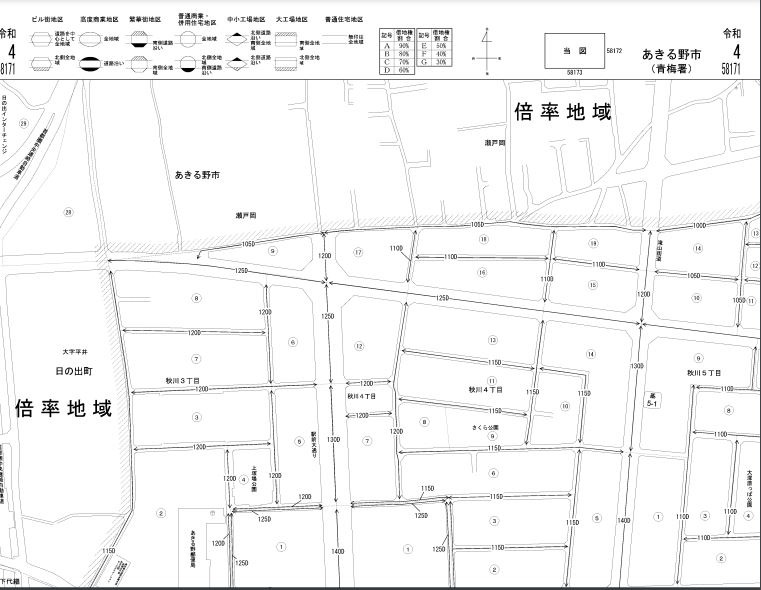

倍率方式とは、路線価定められてないエリアにマンションが建っている場合に用いられる方式です。

倍率方式に基づいた土地の相続税評価額の計算方法は、以下のとおりです。

倍率方式による土地の相続税評価額計算方法

土地の固定資産税評価額×国税庁が場所ごとに定めた評価倍率=土地の相続税評価額

固定資産税評価額が1000万円で、国税庁が定めた評価倍率が1.1倍の場合、相続税評価額は以下のとおりとなります。

- 1000万円×1.1倍=1100万円

例えば建物の相続税評価額が5,000万円の場合、土地の相続税評価額1,100万円を加えた合計6,100万円がマンションの相続税評価額となります。

お住まいのマンションに倍率方式が適用されるかどうかは、国税庁の「路線価図・評価倍率表」というサイトで調べることが可能です。

マンションの相続税を減らすためにすべきこと

ここではマンションの相続税を減らすために、誰でもできる簡単な対策を3つ紹介します。

早い段階で専門家に相談する

相続税対策でマンションを購入したり、所有しているマンションを賃貸や売却したりする場合は、必ず早い段階で専門家に相談しましょう。

マンションの相続や相続税に関する対策は、複雑な手続きが多く専門知識が必要です。相続税対策に詳しい税理士や弁護士に相談すれば、適切な対策はもちろんのこと、相続税対策におすすめのマンション物件も詳しく説明してくれるでしょう。

生前贈与を利用する

生前贈与を利用することで「相続時精算課税制度」という制度を利用できます。この制度は、生前に贈与された財産に対して、相続時にまとめて相続税の課税をするという制度です。

相続時精算課税制度では、財産が生前贈与された場合「2,5000万円まで」は贈与税が発生せず、2,500万円以上は20%の税率で課税されます。

相続時精算課税制度はは原則として「60歳以上の父母又は祖父母から18歳以上の子または孫に対して財産を贈与する場合」に選択可能です。

なお相続時精算課税制度を利用する場合、110万円の基礎控除が毎年受けられなくなるというデメリットもあるので注意してください。

小規模宅地等の特例を利用する

「小規模宅地等の特例」とは、被相続人と相続人がある住宅に同居していた場合、相続する土地が330㎡以下なら土地の評価額を80%減額できるという制度です。

例えばマンション全体の土地が約1,000㎡だったとして、持分割合が100分の1だったとしましょう。この場合相続する土地は10㎡となるので、小規模宅地等の特例が利用でき相続税評価額を80%まで引き下げることができます。

建物自体に適用できる制度ではないのですが、地価が高い場合にはかなり有効な制度です。特に都市部などで、土地の価値が高いマンションを相続する場合、この制度を利用できるかどうかで相続税評価額はかなり変わってくるでしょう。

マンションの相続税に関して注意すべきポイント

マンションの相続税に関して、どのような点に注意すべきか説明します。

相続税対策のためだけのマンション購入はNG

以前は相続税対策として、相続開始直前の時期に不動産を購入して、相続発生後のための節税を行うケースが頻繁に見られました。

しかし最近の裁判で、このような相続税対策のためだけのマンション購入は認められない、という判決が出されています(相続税更正処分等取消請求事件|最高裁判所令和4年4月19日判決)。

もちろん「子供達に賃貸業を営ませることが目的」や「家族の誰かを住まわせる目的」など、節税対策以外での正当な理由があれば、相続直前にマンションを購入しても問題ありません。

逆に「明らかに相続税対策のためだけのマンション購入」は、税務署が今後厳しく税務調査を行っていく可能性があるため、十分に注意してください

相続税の申告期限は10ヶ月以内

相続税の申告期限は「被相続人が死亡したことを知った日の翌日から10ヶ月以内」と定められています。

相続税の申告期限が過ぎてから申告書を提出・納税した場合、ペナルティとして「無申告加算税」や「延滞税」を支払わなければなりません。

期限の10ヶ月以内に相続税の申告と納税をしていれば、税金を無駄に多く支払う必要はなくなります。無駄な税金を支払って相続税の負担が重くなることを避けるためにも、必ず10ヶ月以内の相続税申告と納税を行いましょう。

マンションの相続税対策は複雑なので専門家に相談するのがおすすめ!

適切な相続税対策をするためには、所有しているマンションの相続税評価を正確に把握する必要があります。

しかしマンションの相続税評価は、今回解説してきたように計算がかなり複雑であり、専門知識がなければ正確な金額を割り出すのはかなり困難です。

相続税で支払う金額をできるだけ抑えて、子供や孫にできるだけ多くの財産を残すためにも、早い段階から税理士や弁護士などの専門家に相談するなどして相続税対策を始めてください。